Ülke Riski Nedir, Nasıl Düşürülür?

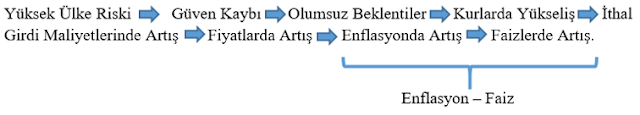

Risk; gerçekleştiği zaman olumsuz sonuçlar yaratacağı tahmin edilen bir hareketin, bir davranışın yapılması halidir. Örneğin bir kalecinin ceza sahası içinde rakip santrfora çalım atmaya çalışması, cephaneliğe yanar sigarayla girilmesi, yüzme bilmeden Karadeniz’de yüzmeye çalışılması, gaz tüpünde kaçak olup olmadığının çakmakla kontrol edilmesi risktir. Bunlar kişisel risk örnekleridir. Bir bankanın, geçmişte defalarca aldığı borçları ödeyememiş bir şirkete yeni kredi açması, bir şirketin olumsuz fizibilite raporuna karşın bir yatırıma girişmesi kurumsal risktir. Bunların yanında bir de ülke riski vardır; ülkeler, ekonomik, sosyal ve siyasal durumları ile bu ülkeye yatırım yapacak olanlar veya borç verecek olanlar açısından bir risk düzeyi oluştururlar. Son olarak bir de risk algısına değinmek gerekir. Risk algısı; bir riskin gerçekleşme olasılığı ve gerçekleşme şiddeti hakkında insanların vardığı subjektif değerlendirmeyi gösterir. Kurumlar ve ülkeler söz konusu olduğunda risklerin ...